Tìm giải pháp tăng thanh khoản cho thị trường trái phiếu doanh nghiệp

Theo chia sẻ của các nhà quản lý thị trường tại Hội thảo phổ biến các quy định mới về phát hành trái phiếu doanh nghiệp do Bộ Tài chính tổ chức ở TP Hồ Chí Minh, theo lộ trình, thị trường giao dịch thứ cấp riêng lẻ dự kiến sẽ được phát triển trong năm nay.

|

| Thị trường giao dịch thứ cấp trái phiếu riêng lẻ được kỳ vọng là đòn bẩy cần để tăng thanh khoản trái phiếu |

Ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho biết, với việc hoàn thiện khung pháp lý thông qua Nghị định mới phát hành, có thể trong năm 2021 thị trường này, dành cho nhà đầu tư chứng khoán chuyên nghiệp, sẽ ra đời.

Ông Dương cho biết, "sau Nghị định 81/2020/NĐ-CP, nhằm tăng tính thanh khoản của trái phiếu doanh nghiệp phát hành riêng lẻ cũng như giúp thị trường có thông tin về giao dịch trái phiếu sau khi phát hành, Chính phủ đã tiếp tục ban hành Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 về chào bán và giao dịch trái phiếu doanh nghiệp riêng lẻ, chào bán trái phiếu doanh nghiệp ra thị trường quốc tế, có quy định về việc tổ chức thị trường giao dịch thứ cấp đối với trái phiếu doanh nghiệp phát hành riêng lẻ. Đồng thời, giao Bộ Tài chính hướng dẫn cụ thể về vấn đề này".

Nghị định 153/2020/NĐ-CP ra đời, theo đánh giá của giới chuyên môn, có ý nghĩa “cởi trói” cho thị trường trái phiếu doanh nghiệp (vốn chững lại sau hiệu ứng Nghị định 81 -PV), với các quy định rõ ràng hơn về trách nhiệm, nghĩa vụ và rủi ro của nhà đầu tư cũng như quy định "nhẹ và hợp lý hơn" cho phía tổ chức phát hành.

Có thể nói, đây cũng là một văn bản pháp lý quan trọng góp phần bổ sung để tiến đến hoàn thiện khung pháp lý cho một thị trường trái phiếu doanh nghiệp phát triển. Trong đó, việc xây dựng thị trường trái phiếu doanh nghiệp riêng lẻ thứ cấp dự kiến, chính là một trong những bước để tiến đến nâng chất thị trường. Đồng thời, cũng là cơ sở kiện toàn nền tảng để việc phát hình mô hình thị trường trái phiếu chuyên nghiệp và bền vững, đi cùng là kế hoạch “di dời” và chuyển giao về cho Sở Giao dịch Chứng khoán Hà Nội, theo quyết định được phân công nghiên cứu xây dựng mô hình thị trường giao dịch phù hợp với tình hình phát triển của Việt Nam khi Sở Giao dịch Chứng khoán Việt Nam đi vào vận hành.

Tuy nhiên, kỳ vọng tăng tính thanh khoản cho thị trường trái phiếu doanh nghiệp phát hành riêng lẻ thông qua việc thúc đẩy thị trường giao dịch trái phiếu doanh nghiệp riêng lẻ thứ cấp ra đời, theo các chuyên gia, điều quan trọng còn nằm chỗ cần có sự đa dạng trong nhóm nhà đầu tư chuyên nghiệp.

|

| Trái phiếu riêng lẻ phát hành cho nhà đầu tư tiếp tục là lựa chọn hút vốn tích cực cho doanh nghiệp năm 2020. (nguồn TK: VNDirect) |

Hiện, thị trường trái phiếu nói chung vẫn là sân chơi của các nhà đầu tư chuyên nghiệp "tay to" trên thị trường tài chính Việt Nam như ngân hàng và một số quỹ. Ông Ketut Ariadi Kusuma, chuyên gia cao cấp trong lĩnh vực tài chính của Ngân hàng Thế giới cho rằng, “Chỉ khi các nhà đầu tư có quan điểm, chiến lược khác nhau thì mới giúp thị trường trở nên năng động hơn. Còn hiện tại trên thị trường Việt Nam chỉ mới có một nhóm nhà đầu tư, chủ yếu là các ngân hàng nên rất khó để có thị trường thứ cấp phát triển như kỳ vọng”.

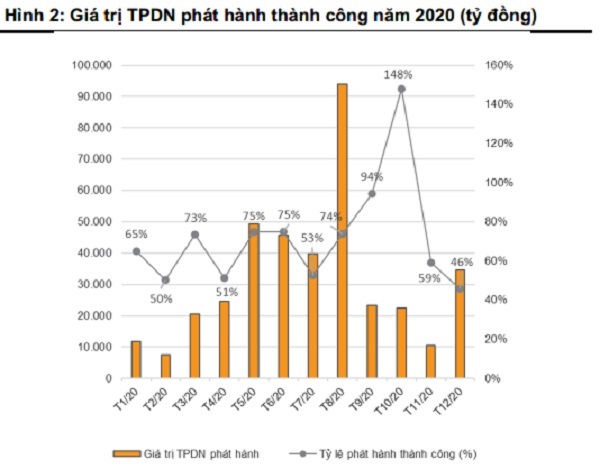

Theo thống kê của CTCK VNDirect, năm 2020, tổng giá trị trái phiếu doanh nghiệp Việt Nam phát hành đạt mức 437,689 tỷ đồng, tăng 38.8% so với mức 315,441 tỷ đồng năm ngoái. Đáng chú ý chiếm khoảng 92% trong đó số đó là giá trị trái phiếu phát hành riêng lẻ đạt tới 403,468 tỷ đồng (tăng 36% so cùng kỳ). Còn trái phiếu phát hành ra công chúng chiếm tỷ trọng rất thấp đạt 34,221 tỷ đồng (tăng 82.7% so cùng kỳ).

Như vậy, có thể thấy một lượng vốn vay nợ lớn đã được các doanh nghiệp huy động qua công cụ trái phiếu và hầu hết là riêng lẻ. Song thanh khoản yếu, thiếu tương tác giao dịch qua lại trên thị trường sẽ khiến đây là sản phẩm một chiều sau phát hành sơ cấp nằm yên chờ đến kỳ đáo hạn. Đây cũng là nút thắt làm nghẽn lại dòng tiền đầu tư chuyên nghiệp có nhu cầu quan tâm đến thị trường công cụ nợ dài hạn, qua đó làm hạn chế phần nào khả năng huy động sơ cấp hiệu quả hơn nữa của chính các doanh nghiệp.

Theo enternews.vn

-

Tin tức kinh tế ngày 18/10: Bitcoin lao dốc thảm

-

Thanh tra Chính phủ kết luận ACB ,MB, VIB sử dụng tiền trái phiếu sai mục đích

-

Tin tức kinh tế ngày 7/10: Chứng khoán Việt Nam chạm mốc 11 triệu tài khoản

-

Tin tức kinh tế ngày 24/9: Dòng tiền đổ vào cổ phiếu ngân hàng

-

Ngân hàng và bất động sản dẫn dắt làn sóng phát hành trái phiếu

-

Tri ân khách hàng doanh nghiệp với VPBank NEOBiz Partner Gathering 2025

-

Từ “vốn xanh” đến an sinh cộng đồng

-

Dự kiến mức thuế suất thu nhập cá nhân từ 5-35%

-

Agribank trao 10 tỷ đồng cùng cả nước hướng về đồng bào vùng bão lũ

-

Bảo hiểm PVI – Từ “ngọn lửa của niềm tin” đến thương hiệu bảo hiểm mang tầm quốc tế